Здравствуйте, уважаемые коллеги.

Все последние дни средства массовой информации западных стран и не только они пугают Российскую Федерацию жуткими санкциями. Как только эти санкции ни называют - и «санкции из ада», и «всеобъемлющие санкции», и «санкции, которых ещё не видела Россия», и т. д., и т. п. Причём о том, какие это будут санкции, не рассказывают даже руководству страны, ради которой эти самые санкции будут вводиться. Однако так ли страшен чёрт, как нам его хотят показать? Давайте разбираться вместе.

Прежде всего ответим на вопрос: - кому выгодно вторжение России на Украину? С подачи западных СМИ, вторжение выгодно лично Владимиру Путину и его приближенным, находящимся рядом с ним в Кремле. Российские СМИ винят в этом администрацию Джозефа Байдена, пытающегося решить свои проблемы и военно-промышленный комплекс США. Не знаю, могу предположить, что каждая из сторон решает свои задачи и пытается получить себе преимущества, но я точно знаю - кто получит от истерики и санкций наибольшую прибыль, гораздо большую, чем правительства или военная промышленность. Того, кто при любом раскладе заработает на войне миллиарды, нет, даже не миллиарды, а триллионы долларов, вне зависимости от того, кто победит и будет ли война вообще.

Главными бенефициарами военной компании станут Средства Массовой Дезинформации во главе с Facebook, Google, Twitter, и Microsoft, а также многочисленные информационные агентства, телевизионные новостные каналы, блогеры, лидеры мнений и многочисленные ток-шоу. Не верите? Я вам это сейчас докажу.

Давайте сравним доходы оружейных корпораций Northrop Grumman - NOC, Lockheed Martin - LMT и информационных гигантов Google - GOOGL, и META - FB. Согласно последней статистике за 2021 год, чистая рентабельность предприятий военно-промышленного комплекса составляет: у LMT - 10.45%, у NOC - 8.67%. Чистая рентабельность информационных гигантов равна: у GOOGL - 22.6%, у FB - 33.9%. Рентабельность активов ROA: у LMT - 13.47%, у NOC - 7.17%, у GOOGL - 12.60%, у FB - 18.29%. При этом за 2021 год Lockheed Martin заработал $6.32 млрд чистой прибыли, Northrop Grumman - $7,01 млрд, Meta - $39 млрд., а Google аж $76 млрд (рис.1). Поэтому я думаю, что любой трезвомыслящий человек может сделать вывод относительно того - кому это выгодно.

Мне могут возразить, что медиакорпорации и без войны зарабатывают достаточно денег. Так-то оно так, но именно война, кровь, грязь и прочие информационные поводы становятся для глобальных медиа источником сверхдоходов. Как человек,, работающий в системе, я могу утверждать, что любое негативное событие на рынке или вокруг него кратно увеличивает интерес читателей и зрителей.

рис.1: Сравнение доходов производителей оружия и глобальных медиа

Бизнес - есть бизнес, но лично меня особенно удивляют доходы корпорации Meta, бывший Facebook, и хотя отчёт по прибыли в 4 квартале 2021 года разочаровал инвесторов, после чего компания подешевела почти вдвое, а прогноз по прибыли и продажам на 2022 год у компании снижен, FB по-прежнему представляет интерес для инвесторов со всего мира как лидер информационных технологий. Поэтому давайте разберём фундаментальные и технические характеристики компании.

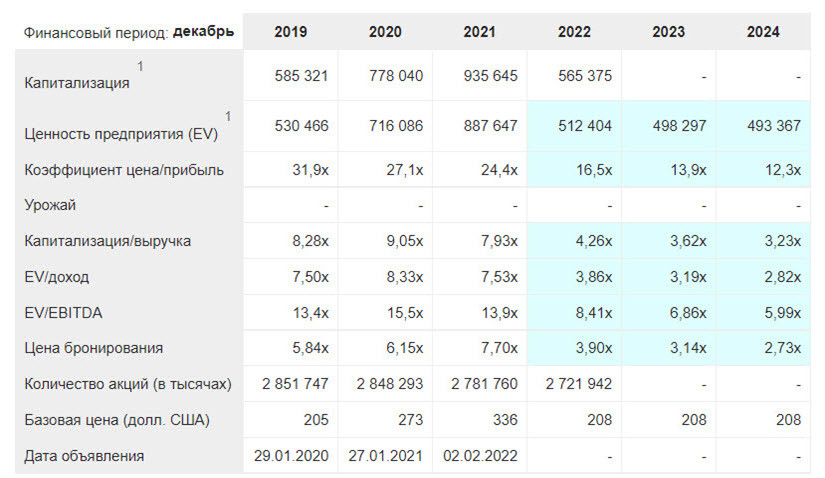

Рис.2: Финансовые показатели компании META (FB)

Согласно представленной таблице, справедливая стоимость компании META составляет 512 млрд, что ниже её капитализации. Окупаемость компании, или цена компании, делённая на её прибыль, равна P/E-16.5 лет, или в случае, если рассматривать коэффициент EV/EBITDA-8.41 года (справедливая стоимость делённая на прибыль до уплаты налогов). Компания не платит дивидендов, что характерно для компаний роста. За каждый вложенный доллар инвестор получает 26 центов в активах компании. При этом, согласно прогнозам аналитиков в 22-23 годах, стоимость компании продолжит снижаться, как и прибыль до уплаты налогов, а вот продажи вырастут. Также в 2022 году у META резко вырастут капитальные затраты, коэффициент Capex/Sales составит 22.6% против 15.7% в 2021 году.

Кроме этого, компания META обладает значительной финансовой устойчивостью, имеет $53 млрд. в наличной позиции и не имеет долгов. Казалось бы, находка, а не компания, надо брать и побыстрее! Однако не все так просто, поэтому рассмотрим техническую картину.

Рис.3: Техническая картина META (FB), недельный тайм

Как видим из диаграммы, в последние месяцы акции компании пережили настоящий обвал, который снизил стоимость META практически на 45%, и теперь многие инвесторы начинают подбирать актив в надежде на его дальнейший рост. Проблема в том, что техническая картина «падающий нож» не позволяет нам сейчас делать покупок. Ещё Джесси Ливермор в своей книге «Воспоминания биржевого спекулянта» рекомендовал дождаться, пока кинжал воткнётся в пол, и только потом подбирать подешевевшую бумагу.

При этом если смотреть на график, то «пол» уже близко и находится на значении 195 доллара за акцию. Проблема в том, что воображаемая поддержка может не удержать давление желающих избавиться от акции, и мы можем увидеть уровни гораздо ниже данного значения. Другими словами - мы сейчас не знаем, где остановится падение. Это может быть уровень 195, 150 или 125 долларов за акцию, и я практически уверен, что те, кто сейчас покупает FB в надежде получить лучшую цену, будут сильно жалеть, если цена опустится на уровень 150.

Проблема заключается еще и в том, что с точки зрения инвестиционной позиции акции МЕТА находятся в понижающейся тенденции, а при таком тренде любое восстановление будет короче импульса снижения. Даже если вы сейчас купите FB на локальном дне, где гарантия того, что после небольшого восстановления к уровню 250 акции затем не упадут на уровень 150? К слову, технический анализ подразумевает именно такой сценарий.

Конечно, если вы спекулянт, то рост цены на 50 долларов, или к уровню 250, может представлять для вас интерес, но где вы будете фиксировать убыток, если что-то пойдёт не так? И не произойдёт ли у вас трансформации понятий, когда, будучи инвестором, вы решите стать спекулянтом, и потом, оказавшись на уровне 150, вновь решите стать долгосрочным инвестором, получив убыток и утешая себя мыслью, что компания когда-нибудь вырастет снова?

«Так что в итоге - стоит ли сейчас покупать акции META?!", - спросите вы. На самом деле у меня нет однозначного ответа на этот вопрос, для того чтобы его дать, нужно знать, какой у вас инвестиционный горизонт. Фундаментально компания выглядит неплохо и даже, возможно, уже достигла дна, но технический анализ пока не даёт нам возможности делать какие-либо покупки, по крайней мере до тех пор, пока акции компании не сформируют разворотную модель, а на это потребуется время, как минимум около трёх месяцев.

В заключении о санкциях. По последней информации, поступившей из Белого Дома, - отключение России от SWIFT не предусмотрено, санкции в отношении российских энергоносителей вводится не будут. Вот это сюрприз - ну надо же - за Украину не только никто не хочет умирать, но и даже мёрзнуть! Будьте внимательны и осторожны, соблюдайте правила управления капиталом!