Здравствуйте, уважаемые коллеги!

На этой неделе состоится заседание Комитета по открытым рынкам ФРС США, которое в контексте текущей инфляции может принять решение о рекордном повышении ставки по федеральным фондам сразу на 0.75%. К каким последствиям это может привести и сможет ли Федеральный резерв обуздать инфляцию - разбираем в этой статье.

В преддверии заседания ФРС прогнозам аналитиков не счесть числа. Кто-то считает, что ставка будет повышена, после чего Федеральный резерв перейдёт к более мягкой политике, кто-то, наоборот, предполагает, что повышение ставки не сможет обуздать инфляцию, в результате чего регулятор продолжит ужесточение кредитно-денежных условий. Кто-то предполагает и надеется на то, что после цикла повышения ставок вскоре начнётся цикл их снижения и программа количественного смягчения будет возобновлена. Гадать на кофейной гуще можно долго, но у нас есть объективный показатель ситуации, а именно график индекса фьючерсных товарных цен - CRB, позволяющий нам принимать решения на основании прогноза его динамики (рис.1).

Рис.1: График индекса товарных фьючерсных цен CRB

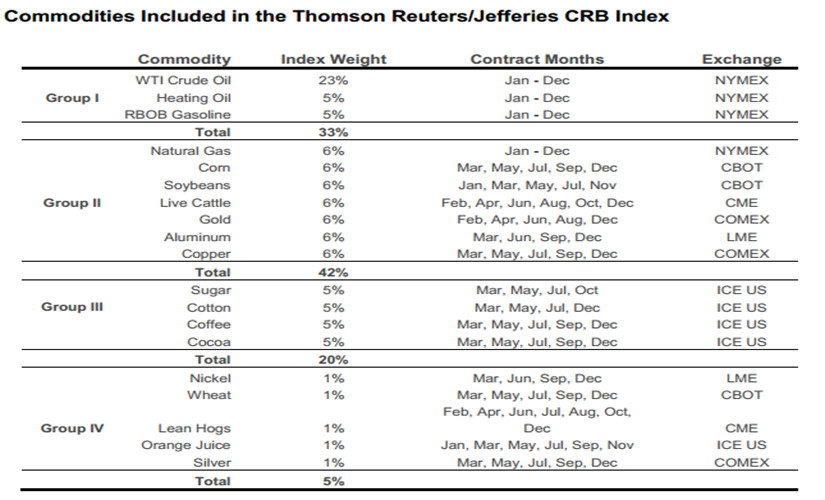

Индекс CRB отслеживает фьючерсные контракты на 21 стратегический товар, включая нефть, природный газ, промышленные металлы, продовольствие и другие активы, где энергетическим товарам придан больший вес, что указывает на их особую роль в ценообразовании мировых товарных цен. По сути, энергия занимает в индексе 39%, что придаёт ей ключевое значение (рис.2).

Есть и другие варианты отображения товарных цен в индексах, построенных по различным методикам, но CRB один из старейших индикаторов и, как мне представляется, наиболее сбалансированный индекс. Это не исключает использования для анализа и других вариантов построения товарных показателей как по весу, так и по различным группам, но принцип их использования будет примерно одним и тем же. Анализируем динамику индекса и пытаемся определить наиболее вероятное направление движения.

Рис.2: Состав индекса товарных цен CRB

Итак, прежде чем делать предположения о будущей инфляции, давайте оценим динамику индекса CRB (рис.1). Как следует из диаграммы, пик товарных цен пришёлся на июнь, когда индекс достиг значения 330, после чего произошло снижение, и в июле CRB перешёл в консолидацию возле уровня 280. Таким образом, можно констатировать, что в июне и июле товарные цены снизились на 15%, что и выразилось в снижении инфляционного давления. Это позволило некоторым аналитикам заявить, что товарные цены достигли своего пика, а значит ФРС вскоре ослабит темпы повышения ставки, что, в свою очередь, благотворно скажется на экономике США и американском фондовом рынке. С такими заявлениями, например, выступили аналитики банка JP Morgan.

При этом связь между процентными ставками и товарным рынком можно описать так: товарные цены растут, что повышает инфляцию, в ответ на это ФРС повышает ставки, что замедляет экономику, делает доллар более дорогим, в результате чего спрос на товары снижается, а более дорогой доллар делает товарные цены ниже, что приводит к ослаблению инфляционного давления.

Однако, как мы видим из графика индекса CRB, в настоящий момент товарные цены находятся на важной технической поддержке 280, выше уровня 200-дневной скользящей средней. Таким образом, с технической точки зрения текущее снижение товарных цен - это отнюдь не разворот, а всего лишь коррекция к повышающемуся тренду.

Действительно, если ФРС США при поднятии ставки удастся обрушить цену нефти за счёт удорожания доллара и других факторов, например снижения американского фондового рынка, то товарные цены повсеместно пойдут на снижение. Это в свою очередь ослабит инфляцию. Проблема в том, что цены нефти (рис.3) и других товаров с недавних пор находятся вне компетенции Федерального Резерва, и в этом смысле нефтяные котировки имеют ключевое значение для инфляции и её давления на американскую экономику.

Отсутствие возможности манипулировать ценами на американских биржах вносит в систему существенное ограничение, которое может не позволить ФРС реализовать замысел по обузданию инфляции через охлаждение американской экономики. Как я уже говорил выше: к несчастью для администрации Байдена, в последние годы цена нефти определяется не в США, а картелем ОПЕК+, удерживающим в своих руках около 40% мировой добычи нефти.

Рис.3: Цена нефти марки Brent

Собственная нефтедобыча в США тоже имеет большое значение, однако её уровень не может быть значительно увеличен в ближайшее время. Американские нефтяные компании подвергаются росту издержек связанных с увеличением заработной платы и материалов. Отрасль страдает многолетним недофинансированием, а нефтеперегонные заводы имеют изношенную инфраструктуру.

При этом текущие цены вполне устраивают картель, который, несмотря на все старания, не может сейчас увеличить добычу. Россия находится под санкциями, что дополнительно убрало с рынка 1 млн баррелей. Проблема ещё и в том, что 65% всех разведанных запасов нефти, которые могут быть использованы в ближайшие десятилетия, принадлежат государственным компаниям из Саудовской Аравии, ОАЭ, Кувейта, России, Венесуэлы и Ирана. Из них большая половина находится под санкциями США и европейских стран.

Если говорить о текущей ситуации на рынке нефти, то вполне возможно, что на рынке сейчас формируется разворот к дальнейшему повышению цен. Как следует из последнего отчёта по обязательствам трейдеров - COT Report, шортисты закрывают короткие позиции, открытые ими против покупок биржевых фондов, ориентированных на нефть. Эти сделки предполагают, что спекулянты, трейдеры и менеджеры хедж-фондов, возможно, начали верить в то, что 20-процентный обвал цен на нефть, длящийся с середины июня, может вскоре закончиться, и с этого момента цены будут расти.

Также, согласно данным аналитической компании S3 Partners, которые цитирует Bloomberg, крупнейший в США ETF (биржевой торговый фонд), ориентированный на акции нефтяных компаний, Energy Select Sector SPDR Fund (NYSEARCA: XLE), за последний месяц сократил короткие позиции на 14%. Активы XLE состоят из акций крупнейших нефтяных компаний США, таких как ExxonMobil, Chevron, Occidental, ConocoPhillips и EOG Resources.

Эти сигналы, получаемые с различных рынков, подтверждают мою идею о том, что снижение котировок американских акций и даже падение ВВП США в отрицательную зону могут не привести к снижению цены нефти, которая будет оставаться на значениях выше уровня $100 для сорта марки Брент. При этом исключать возможности снижения нефти я так же не буду.

Для того чтобы не путать читателя, я расскажу как действую я. У меня открыта покупка североамериканской нефти марки WTI, доступной в терминалах компании InstaForex под тиккером #CL, c целями на 110 и 122.50, стоп установлен ниже уровня 90. Риск на сделку не более 1% от суммы депозита.

Что касается действий ФРС по повышению ставки, их усилия могут оказаться неэффективными, в результате и ставка повысится, и инфляция не упадёт, но это будет совсем другая история. Будьте внимательны и осторожны, соблюдайте правила управления капиталом!